弊社ブログをご覧いただきありがとうございます。

今回は融資を受ける際の据置期間の考え方について、私見を述べさせていただきます。

最近、各地にて保証協会付きの伴走支援型特別資金という融資制度の情報が出てきています。(※参照 福島県信用保証協会HPより)

この制度のメリットとしては、

・保証料の国からの補助、実質負担0.2%に

・100%保証の融資は本件で借り換え可能

・金利1.5%以内(固定)

・返済元金の据置期間の設定が可能(最大5年)

以上になるかと思います。

また、融資条件として、

・売上高の減少(各種条件あり)

・経営行動計画書の策定

・融資期間最長10年

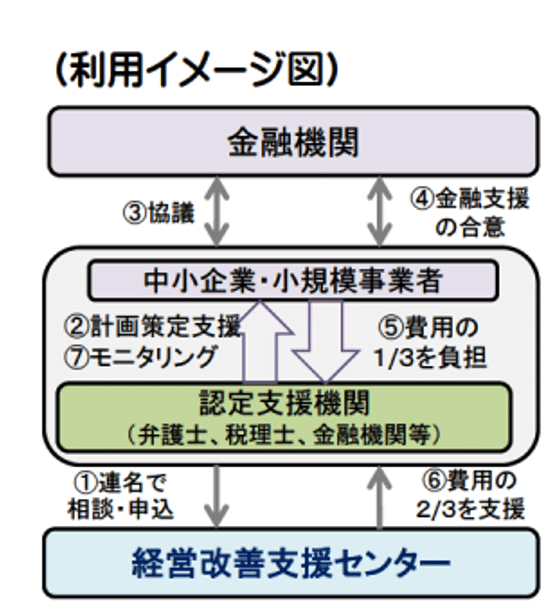

これらを満たし、かつ金融機関の審査があります。経営行動計画書は先のリンクからひな形が見られますが、少し前に金融機関から取り組み推進のあった、ローカルベンチマークを基本に簡単な行動計画と数値計画の作成が骨子となります。

諸条件は別途ご相談いただければと思いますが、今回私が着目しているのは据置期間の設定があることです。

据置期間とは、融資を受けた後に1~5年の間で元金支払いが発生せずに、利息のみの支払いで済む、というものです。

元金支払いが一定期間憂慮されますので、据置期間中のキャッシュは安定すると思います。しかし、据置期間はトータルの融資期間を延ばすものではありません。

例えば据置期間を最長の5年に設定すると、最大の融資期間10年のうち5年を使ってしまうため、返済開始後の返済額が据置期間なしと比較すると倍額になってしまうのです。下の表は融資金額1000万円の場合のシミュレーションです。

また、元金が減らない期間があるので、トータルの利息額も増えることになります。

現在も顧問先のお客様からは同制度に対するご相談があるのですが、据置利用後の返済期間が短くなってしまう点については気づいていらっしゃらないお客様も一定数いらっしゃいました。ここの理解を十分に促していない金融機関の説明は少し怖いですよね。

今回の制度が出てきた背景は、コロナ禍で国から推進された融資制度の受け皿であることが想像できます。

少し前の東日本大震災の後には、同様に据置期間を設定した融資制度がありました。国内が大変な状況でしたから、多くの中小企業が本融資を利用しました。

しかしながら、震災直後より据置期間終了後の数年間に倒産件数が増えたということがありました。

これは据置期間終了後に返済が始まったことで、資金繰りが煮詰まってしまった結果かと思われます。

こういった倒産を防ぐため、このタイミングで登場した制度です。当面はこの制度を利用した融資が中小企業の資金繰りを支えると考えられます。

しかし、また2年程度たった後に同様の融資制度があるとは限りません。いつかは全ての返済が始まるのです。

据置期間を上手に利用することは、現在のように外部環境が厳しく、中小企業の資金繰り安定には有効な一手です。ただし、必ず来る出口について良く検討した上で据置期間を設定していただきたいのです。

一番の対策は自社の資金繰りを中期(5年程度)でシミュレーションすることです。これにより、本業で生み出される資金と返済や納税等の出費といった、未来の資金繰りを前もって検討することができます。

シミュレーションの結果、返済が十分な場合は当然OKですが、将来の返済資金が不足する場合には据置期間中に対策を考えなければなりません。

でも、将来の資金不足を予想して準備してきた未来と、忘れたころに返済の負担で慌てる未来では大きく違う結果となると思います。

将来の資金繰りを見据えた上で、上手な据置期間の設定をしていただきたいと思います。

自社での検討が難しい場合には、是非ご相談ください。

弊社では、例えば「将軍の日」という1日で5ヵ年計画が作成できるプログラムがございます。多くの経営者の方々にご参加いただきご満足いただいているプログラムです。気になる方はぜひ弊社へご相談ください。

今回は以上となります。

お読みいただき、ありがとうございました。